犹记得去年11月、12月,基金发行迎来小高峰,单月的发行规模均超过了2000亿,而这些基金在近3个月陆续迎来建仓,其中包括一些备受追捧的爆款基金,也都迅速建仓。

不过记者注意到,虽然只有短短数月时间,基金的业绩差异已经非常明显,首尾差距达到40%。

另外,还有不少基金净值波动依然未超过1%,这些未打出的“子弹”,累计规模仍有近千亿。

首尾业绩差距近40%

春节之前,特别是从2019年11月底到2020年1月中旬这段时间,随着行情的不断攀升,新基金的发行一浪高过一浪。

Wind数据显示,2019年11月的发行规模一举突破了2000亿元,达到了2535亿元;随后在2019年12月,单月规模更是达到了2968亿元;再加上今年1月份的1666亿元,单单这3个月的发行规模累计就超过了7000亿元。在这7000亿里面,股票型和混合型基金的规模超过2500亿元,这些资金无疑是A股市场的“活水”。

记者注意到,这些基金成立之后,已有不少迅速建仓,但仅仅经过了短暂的市场考验,基金的业绩分化已经非常明显,甚至头尾的差距约40%。

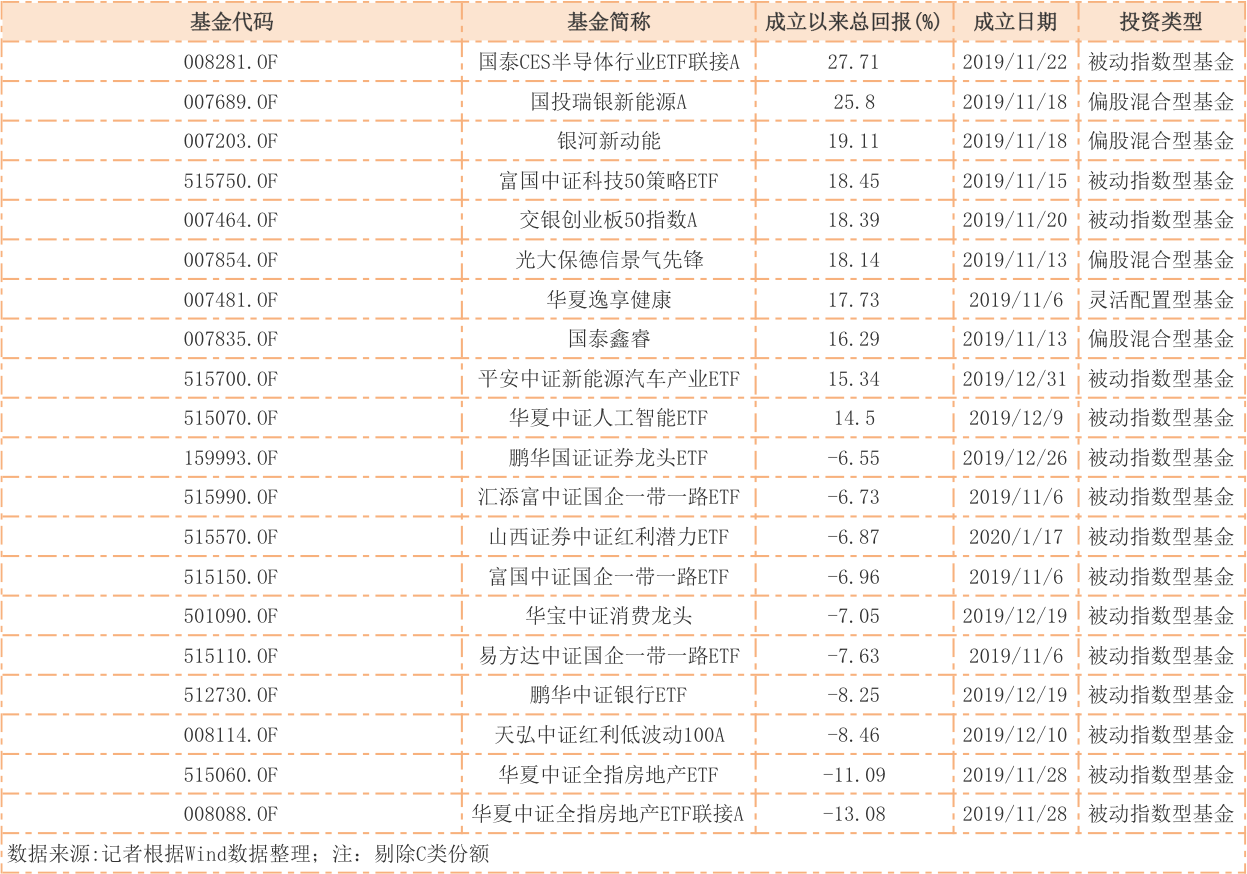

记者梳理了去年11月份以来新成立的基金,表现较好和表现落后的基金,具体如下:

可以看出,首尾的业绩差异有行业、主题等因素的影响。半导体行业确实在近期有着比较强势的表现,而银行、地产等板块虽然表现欠佳,但值得一提的是,其估值也来到了历史低位。

爆款基金迅速建仓

近几个月的新基金,诞生了不少爆款,比如广发基金刘格菘的几只新基金,还有兴全、交银的基金,都受到了投资者的追捧。那么,这些基金的建仓情况又如何呢?

先来看刘格菘新掌舵的两只新基金,广发科技先锋混合和广发科技创新混合。从净值来看,成立于2019年12月底的广发科技创新混合,今年以来的收益为6.51%(截至2月10日),在2月3日当天,该基金的净值跌幅为6.32%,可见该基金已迅速建仓,且仓位较高。

其次,成立于2020年1月的广发科技先锋混合,近1周的收益为3.36%(截至2月7日),虽然2月3日的净值波动未显示,但近1周的净值波动已经可以看出该基金明显建仓。

再看成立于2019年底的兴全社会价值三年持有,今年以来的收益为2.35%(截至2月7日),也有明显的建仓迹象。值得一提的是,其在1月17日的净值为1.0335元,目前净值还未恢复到节前的高点。

还有2020年1月13日成立的交银内核驱动混合,其近一周的收益为1.95%(截至2月7日),同样有明显的建仓迹象,但结合节前最后一天的净值0.9966元以及2月7日的净值,整体仓位还不是很高。

千亿“子弹”蓄势待发

如果说上述基金表现得更为积极,建仓速度更快,那么有些基金可能就相对比较谨慎。记者发现,自2019年11月成立以来的新基金中,还有不少基金的净值保持在-1%~1%,这部分基金显然仓位普遍较低。

据记者进一步统计,由于不少基金仍然处于封闭期,如果根据初始成立规模估算的话,这部分仓位较低的基金,其规模约有900亿元,再加上近期新成立的基金,那么还有千亿的新“子弹”可入场。

虽然场外“子弹”还很多,但经过了近几天的反弹,目前创业板指数已经创出了新高,不少个股的反弹力度也比较大,接下来的机会又会在哪呢?

诺德基金基金经理应颖表示,“开年以来,市场一直在主动提供流动性和换手,指数实现超预期上涨,从中长周期看,在这个位置是应该保持乐观的。短期由于筹码分歧,个股振幅或将放大,因疫情超预期或获利盘了结造成指数回踩,或将值得关注,尤其在指数和疫情共振的拐点时点。从板块看,我们依然看好兼备逻辑与基本面支撑的方向,例如新兴消费,硬核科技以及新能源板块。”

博时基金魏凤春则指出,“A股方面,目前疫情仍是市场的主导因素,各地迎来返城潮和复工潮,疫情存在二次扩散的风险,同时市场终究要回归对盈利受损的反应。行业上,本周看好汽车、传媒、计算机和电子元器件行业。”

营业执照公示信息

营业执照公示信息