不同于2018年的下滑,2019年宏观杠杆率出现小幅意外攀升。日前,国家金融与发展实验室发布了《2019年年度宏观杠杆率报告》(下称《报告》),2019年我国宏观经济杠杆率为245.4%,比上年上升了6.1个百分点。

分季度来看,宏观杠杆率在去年四个季度分别上升了5.1个、0.7个、0.9个和-0.6个百分点,也即一季度出现大幅攀升之后,二、三季度增幅回落,四季度出现了增幅下降,整体呈前高后低态势,与经济增长的态势基本一致。

国家金融与发展实验室国家资产负债表研究中心研究员刘磊对第一财经记者表示,参照前两年的稳杠杆路径,尽管2019年宏观杠杆率攀升稍有意外,但鉴于经济下行压力加大以及2018年去杠杆过猛等因素,2019年杠杆率出现上升亦在情理之中,且6个百分点的增幅并不算高,也体现了政策当局的定力。

《报告》还预计,受新冠肺炎疫情的影响,2020年经济增长面临更大压力,宏观杠杆率上升幅度大概率会高于2019年。初步预测,2020年宏观杠杆率或将上升10个百分点。

居民部门是主要驱动力

回顾2019年宏观杠杆率的走势,一季度发力较重,新增人民币贷款达6.3万亿元,创造了历史峰值;进入二季度后,杠杆率过快增长的势头得到抑制,新增人民币贷款同比出现下降;而后到了三、四季度,杠杆率增长趋缓的态势得到延续,尤其是四季度,更是出现下降。不过全年来看,不同于2018的下跌,2019年宏观杠杆率小幅上涨了6.1个百分点。

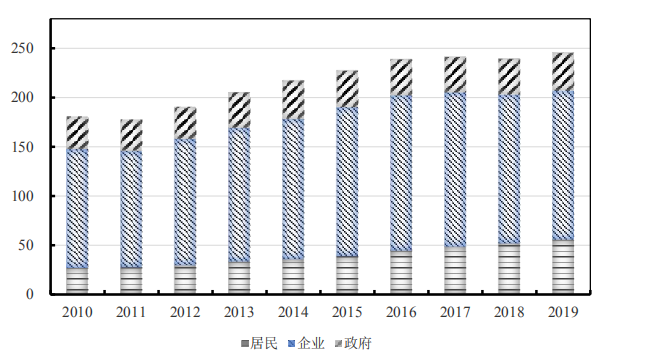

实体经济部门杠杆率及其分布(%)

分部门来看,居民部门是杠杆率上升的主要驱动力。《报告》显示,2019年末居民部门杠杆率为55.8%,相比于2018年末的52.1%上升了3.7个百分点。尽管居民部门杠杆率仍在上升,但上升趋势已有所减缓。2019年,居民短期贷款和社会消费品零售额的增速都出现了较大幅度的下降,一定程度上导致居民杠杆率的增幅下降。

另外,房地产贷款是影响居民杠杆率的重要因素。国家金融与发展实验室副主任、中国社科院经济研究所副所长张晓晶表示,虽然稳增长的现实需求不能让房地产部门出现断崖式下跌,甚至有可能在经济下行压力较大的情况下会出现局部的放松,但房地产价格企稳的预期会进一步形成。因此,居民债务水平的增速会有所下降,但受分母名义GDP增速可能会有更快下滑的影响,居民部门杠杆率仍然会较快上升。

非金融企业杠杆率方面,从2018年的151.0%升至151.3%,全年仅上升了0.3个百分点,继续保持去杠杆路径。《报告》称,表外融资规模的下降是非金融企业杠杆率持续下行的主要原因,这也与近两年以来监管机构对影子银行的强监管密不可分。而随着表外融资规模的下降,银行贷款在企业部门债务中的占比有所回升。

政府部门杠杆率则较之前升幅明显,从2018年的36.2%升至2019年末的38.3%,全年上升了2.1个百分点。其中,中央政府杠杆率从2018年的16.2%升至2019年的16.8%,地方政府杠杆率从2018年的20.0%升至2019年的21.5%。刘磊提及,控制地方政府杠杆率的关键在于隐性债务的化解。

值得注意的是,金融部门去杠杆或将告一段落。目前,金融部门杠杆率已经止住了下降趋势,趋于稳定。《报告》显示,资产方统计口径杠杆率由2018年末的59.4%下降到54.8%,全年下降了4.6个百分点;负债方统计口径杠杆率由2018年末的59.7%微幅上升到59.9%,全年升高了0.2个百分点。

金融部门杠杆率(%)

刘磊对第一财经记者称:“这两个口径都说明一定问题,其中一个已经结束了下降趋势,预计另外一个在2020年很可能也会见底。因而我们判断金融杠杆率基本已经触底了,金融去杠杆过程暂告段落。”

刘磊还表示,当前金融供给侧改革的主要矛盾已经发生变化,未来将更注重结构性调整。在银行体系里,未来的重点工作在于引导中小银行回归本质,建立审慎经营文化,合理确定经营半径,向地方经济、小微企业和城乡居民提供更多贷款;在资本市场体系里,未来将继续推进注册制改革,增加长期资金和机构投资者的占比,提高直接融资比例,提高企业融资的便利性,降低企业资产负债率,最终实现非金融企业杠杆率的良性发展。

小微企业负债占比上升

企业负债中,在各层面多措并举支持中小微企业发展下,如今小微企业贷款在全部企业贷款中的占比有所上升,约占12%。此前召开的人民银行2020年度工作会议曾指出,2019年已经超额完成了国有大型商业银行小微企业贷款增长30%以上、小微企业信贷综合成本下降1个百分点的政策目标。

相关数据显示,截至2019年末,普惠小微贷款余额11.59万亿元,同比增长23.1%,比上年年末高了7.9个百分点,全年增加2.09万亿元,同比多增8525亿元;普惠小微贷款支持小微经营主体2704万户,同比增长26.4%,全年增加565万户,同比多增100万户。

然而,由于对非标融资和影子银行的严监管以及经济下行压力的增大,目前中小微企业的融资途径和融资需求均有下降。张晓晶认为,虽然2019年其贷款余额占比不断上升,但因为金融去杠杆,也产生了一定的结构性扭曲,使得中小微企业从表外获得贷款的通道减少了;同时,宏观经济增长预期的下滑也限制了中小微企业的贷款意愿。“中小企业融资难的局面依然存在。”他称。

对此,《报告》提及,缓解这一困境需要银行和资本市场两方面力量的共同作用。首先是中小银行的发力,目前已有几家中小银行通过发行永续债的方式补充了资本金,预计2020年中小银行通过发行永续债等方式补充资本金的数额及比例将会大幅上升,中小银行对中小微企业的支持力度也将会上升。

其次是资本市场的改革。一方面,2019年7月科创板试点注册制改革已经启动,虽然目前科创板还有待完善,但这种注册制改革的方向对全方位完善资本市场,吸引民间资金进行股权投资都具有重要意义。另一方面,2020年,创业板注册制改革也有望启动,其对资本市场带来的影响更为深远。此外,养老基金也将发挥重要作用。

2020年宏观杠杆率增幅或高于2019年

近来,受疫情影响,市场预计2020年“稳增长”的难度将加大。一方面,在餐饮、酒店、旅游、工业、建筑业、电影院线、金融等领域,疫情对于经济增长的冲击较大;另一方面,有关医疗保健、纺织服装、在线游戏、在线教育等领域则受到疫情的正面影响。综合两方因素,张晓晶称,一季度名义GDP增速可能会回落2个百分点左右。

《报告》还认为,鉴于疫情冲击主要集中在一季度,全年影响会低于这个水平。考虑到对抗疫情与稳增长的需要,2020年的债务增速可能会略高于2019年。综合分子(债务)与分母(名义GDP)因素,2020年杠杆率升幅或在10个百分点。

中共中央政治局常务委员会2月12日召开的会议强调,要加大宏观政策调节力度,针对疫情带来的影响,研究制定相应政策措施。财政政策方面,要更好发挥积极的财政政策作用,加大资金投入,保障好各地疫情防控资金需要;要继续研究出台阶段性、有针对性的减税降费措施,缓解企业经营困难。货币政策方面,要保持稳健的货币政策灵活适度,对防疫物资生产企业加大优惠利率信贷支持力度,对受疫情影响较大的地区、行业和企业完善差异化优惠金融服务。

刘磊称,近期而言,政策重点是把握好疫情防控与恢复生产间的平衡,中期来看,则是把握好稳增长与稳杠杆间的平衡。这就使得,一方面需要容忍杠杆率的进一步上升(主要源于增长率的下滑),另一方面应平衡好杠杆率的结构性,要在整体杠杆率稳定的情况下减少国有企业债务和地方政府隐性债务。

营业执照公示信息

营业执照公示信息