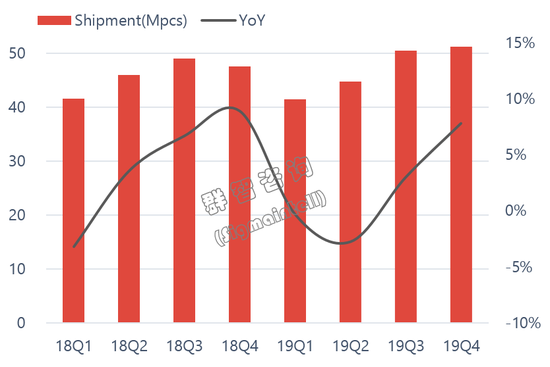

2月26日下午消息,根据群智咨询(Sigmaintell)数据显示,2019年笔记本面板出货量1.88亿片,同比增加2.0%,主要增长动力来自于微软于2019年年初宣布停止对win7的支持带来的换机需求,其次是面板行业本身带来的影响:大尺寸需求下滑,面板厂商在中尺寸上态势积极,以及笔记本本身的技术革新对行业的促力。因此虽2019年全球经济增速放缓,国际贸易摩擦不断,英特尔CPU持续缺货,笔记本面板出货仍迎来小幅成长。

2018-2019年全球笔记本面板出货规模(单位:百万片, %)

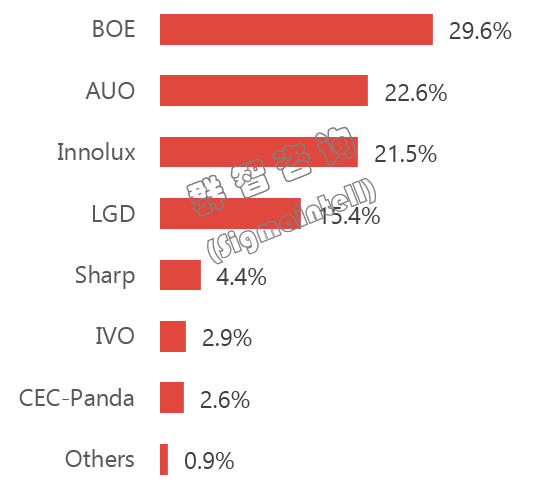

2019年全球笔记本面板出货排名(单位:%)

第一篇 市场规模篇

京东方(BOE)2019年出货数量位列全球第一,全年出货5510万片,同比基本持平,客户结构比较稳定,对前六大笔电品牌均有稳定供应。BOE在窄边框、低功耗、电竞、多触控等技术选择上等均有良好表现,未来仍将深耕各技术领域,增加氧化物面板供应,另外OLED也逐步推出产品,进一步拓展市场空间,扩大优势。

友达(AUO)笔记本业务经营情况比较良性,2019年出货数量4270万片,同比下滑2%左右,但其重心更侧重于高利润高附加价值产品,作为深耕笔电面板市场的供应商,在高端产品及各主流技术上仍处于全球领先定位,2019年LTPS背板面板出货量达到350万片,以13.3~15.6英寸FHD及以上产品为主,主要供应在一线品牌的旗舰机型号,囊括轻薄本、电竞、触控等市场定位,2020年规划LTPS数量将继续增加。

群创(Innolux)出货数量4060万片,同比下滑1.5%,客户除了全球前几大品牌外,也是新进笔电品牌华为Matebook 3:2的主要面板供应商。但总体来说,其TN产品占比仍较高,因此其6代线在2019年开始改造产能,大幅增加IPS供应,主攻笔记本面板市场。同时也开始规划生产LTPS笔电产品,预计2020年整体产品升级将十分明显。

LG显示(LGD)出货数量2900万片,同比下滑6%左右,客户主要是苹果、微软以及其他国际品牌。从技术上看,LGD在氧化物上有技术优势,在窄边框、高解析度、电竞等方面保持竞争力,另外LGD也是In Touch的主要供应商,相较于其他触控技术,其在轻,薄上更有优势。

夏普(Sharp)出货数量830万片,同比有大幅度增加,主要客户为苹果、戴尔等,产品主要以氧化物为主,也是高刷新率240Hz、300Hz的主要面板供应商,已导入华硕,技嘉,微星,雷蛇等品牌。因其目前产能压力,其对2020年笔电规划仍非常积极,在低端(IPS NTSC 45%),主流(IPS sRGB100%),高端(氧化物低功耗-150nits 1.x瓦)均有布局,以抢占笔电市场。

龙腾光电(IVO)出货数量530万片,同比小幅增加,主要客户为联想、惠普、戴尔等。IVO一直是差异化产品的倡导者,在只有一条5代线A-si的线体下,坚持做差异化产品,持续在技术上创新,聚焦在负性液晶、On cell touch、防窥面板等,在笔电市场激烈竞争下,仍保持出货稳步增长。

中电熊猫(CEC Panda)出货数量490万片,同比增加约60%,主要客户为华硕、小米、Acer等品牌。值得一提的是2019年其120Hz电竞产品出货猛增,取得不错成绩,2020年电竞产品还将继续升级。其南京8.5代氧化物线体,未来将主要侧重于IT产品,规划持续增加IPS产能来匹配策略变化。

其他笔电面板供应商包括Hannstar、JDI等总体全球占比只有不到1%。三星显示(SDC) OLED面板在2019年处于刚起步阶段,UHD产品出货总量在50万片以内,其在2020年将增加更多新品,价格策略也将更趋积极。其他LTPS面板厂商CSOT、天马(Tianma)也在笔电市场有积极产品规划。

第二篇 技术趋势篇

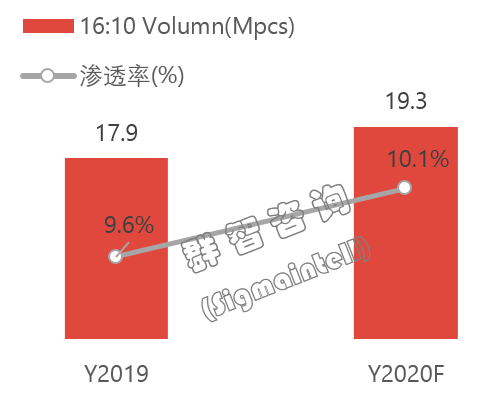

1。 长宽比16:10兴起

一直以来16:9因更经济的玻璃切割利用率,成为笔电显示的主流,16:10主要以苹果为主,其他品牌机型很少, 产品定位以高端为主。随着笔电边框越来越窄,整机视觉效果越来越“扁平“,因此2019年部分品牌开始试水长宽比16:10,向下延伸显示区域,提高显示面积,达到”全面屏”显示效果。

群智咨询(Sigmaintell)预测2020年会有更多16:10产品上市。不过16:10对面板厂而言,玻璃切割利用率较低,成本会更高,因此如何去做市场定位,刺激消费需求的同时,让整个产业链也会受益,还面临一定的挑战和不确定性。根据群智咨询(Sigmaintell)数据显示,2019年全球笔记本电脑面板出货量中16:10市场份额为9.6%,考虑到苹果在2020年收缩产品线可能带来的下滑,其他阵营的产品线增加,预计2020年16:10的市场份额微幅增加到10.1%。

2019-2020年全球笔记本面板16:10出货规模及渗透率(百万片,%)

2。全面屏时代到来

跟随智能手机的发展步伐,笔记本整机产品形态也在往“高颜值”方向发展,面板也伴随着三边窄到四边窄的发展。FHD IPS产品中,主流产品基本为三边窄,边框以3.25mm为主,高端产品以2.5mm甚至2.15mm为主流。四边窄中,PCBA Flat Type下,PCBA尺寸也逐步缩小,宽度从10.xmm缩小到8mm左右;另外PCBA Bent Type机型也在增加。面板的技术进步搭配整机端相关技术创新,相信未来全面屏将逐步成为笔记本产品的标配。

3。电竞面板供应稳定增加

笔记本电脑电竞面板刷新率目前主流为144hz,高端为240Hz,面板供应商以友达、LGD、BOE、CEC Panda为主。根据群智咨询(Sigmaintell)数据显示,2019年全球笔电电竞面板(120Hz以上)出货数量为510万片,全球渗透率2.7%,同比有大幅度增加,但目前仍存在一些限制因素:

首先,从整机配置来看,电竞整机整体配置较高,例如CPU搭配标压,显卡为GTX 1050以上,同时面板也为高刷新率面板,整机价格定位较高;

其次,电竞笔记本整机比较厚重,便携性较差,消费者购机时电竞规格若不是刚性需求,人群适应性会受限。

基于此,随着电竞品牌陆续发布“Gaming Ultrabook”产品,我们认为2020年“轻薄化”将是电竞笔记本的一个重要发展方向。从面板来看,电竞面板除了对刷新率有要求外,对响应时间、功耗等也有较高要求,有一定技术门槛,因此电竞面板仍然是高附加价值产品。

4.Mini LED背光崭露头角

群智咨询(Sigmaintell)分析认为,Mini 或Micro LED在中尺寸显示产品上,因尺寸、像素大小技术以及成本限制,以TFT LCD+ Mini LED背光的架构发展的可能性比较大,也即意味着主动的发光器件自主显示的量产可行性较低。Mini LED作为背光源的好处, 首要一点即是可以更容易达到HDR(High Dynamic Range)效果,因此作为高端显示产品会优先使用在电竞以及专业显示领域。

正如2020年CES展览上,微星发布了 Creator 17笔记本,首次在笔记本电脑中使用mini-LED背光,已通过HDR 1000认证,具有240个局部调光区域,主要面向内容创作者。不过因mini LED产业链仍不够成熟,背光价格仍较高,甚至高于OLED面板价格,因此短期内仍难以上量,后续要看Mini LED产业链成本趋势以及竞争对手OLED在笔记本电脑的产品策略。

5。柔性折叠屏陆续上市

折叠概念产品首先出现在智能手机上,随着手机市场规模扩大,以及柔性OLED技术的成熟,在笔电上也陆续有新品推出。2019年联想发布了全球首款可折叠笔记本Thinkpad X1 Fold,采用13.3英寸的4:3 OLED屏幕, 折叠后为9.6英寸;2020年初,Intel 发布Horseshoe Bend笔记本,采用17.3英寸4:3面板,戴尔也发布Concept Ori概念产品。这三款中目前只有联想给出预计上市时间为2020年中,并且先行搭载win 10 pro系统,其后再搭载win 10x系统。但群智咨询(Sigmaintell)认为,柔性折叠笔电虽有其优势,如轻薄、便携、多模式使用等,但短期内还面临技术挑战,如折痕问题、windows系统调试问题、寿命问题及成本问题等,目前仍处于市场推广阶段。

市场已发布柔性OLED折叠笔记本产品

除了以上几个技术趋势外,低功耗、轻薄、In cell Touch、防窥等技术,也是2019年笔记本面板产品发展的重点,预计2020年仍会持续升级。根据群智咨询(Sigmaintell)调查数据显示,2020年全球笔记本面板厂商规划出货量总计达到1.98亿片,同比增加5.3%,其中氧化物、LTPS、OLED规划数量均有大幅增加,因此2020年市场竞争会愈发激烈,同时在产品升级上也会愈加明显。

新型冠状病毒在2020年1月爆发,1月22日开始中国政府采取强力的管控措施限制病毒传播,对笔记本市场带来巨大影响,群智咨询(Sigmaintell)预测,受工厂复工率低影响,全球笔记本面板和整机供应链将于2月至3月呈现供货紧张局面,带动一季度笔记本面板供应量损失约7.3%,预计2020年一季度全球笔记本面板出货量为3920万片,同比下滑5.4%。

营业执照公示信息

营业执照公示信息