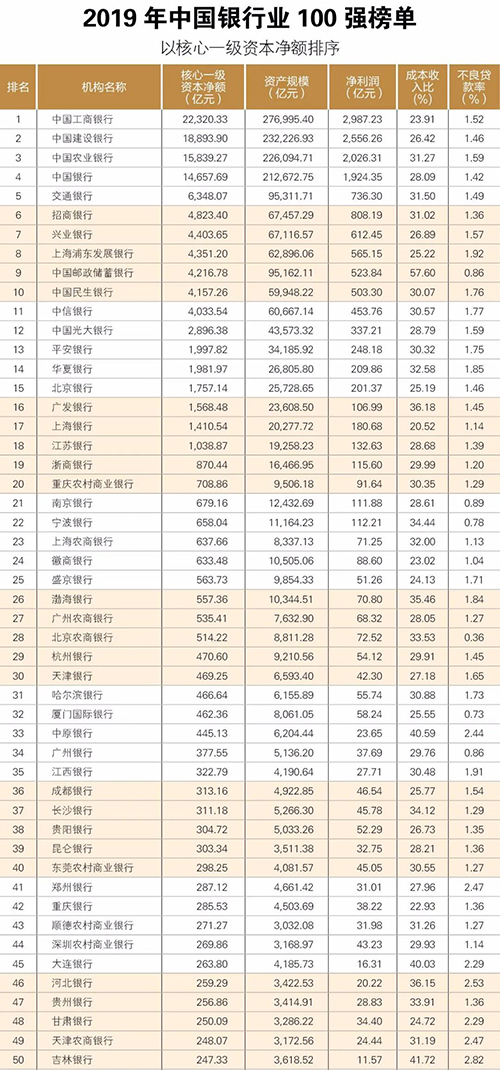

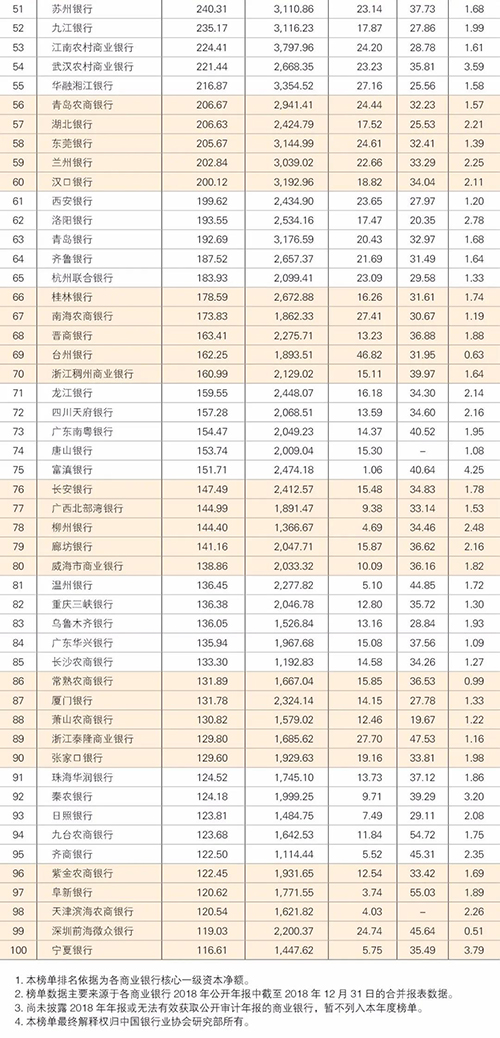

3月9日,中国银行业协会发布“中国银行业100强榜单”。

这是银行业协会连续第四年发布该榜单。榜单遵循简单、客观、专业原则,参考巴塞尔协议和监管机构对银行业资本实力的相关要求,以核心一级资本净额作为唯一评价标准,对中国银行业前100家银行的经营规模、盈利能力、运营效率及资产质量进行全方位的评价。

榜单选用核心一级净额作为排序依据,并附加资产规模、净利润、成本收入比、不良贷款率等数据作为参考。核心一级资本具有最强的损失吸收能力,是反映银行风险抵补能力的重要指标,也是银行经营发展的重要基础。

图片源自中国银行业协会官网

银行业协会网站显示,上榜的100家银行占商业银行总资产的96.87%,创造商业银行96.08%的净利润。

2019年,进入100强榜单的商业银行包括6家国有大型银行,11家全国性股份制商业银行,63家城市商业银行、19家农村商业银行和1家民营银行。2018年底,上榜银行核心一级资本净额共计13.82万亿元,同比增速为10.94%,较2017年增加0.54%。

在核心一级资本净额排名前10的银行中,中国工商银行、中国建设银行、中国农业银行、中国银行、交通银行继续占据前五,其中,工商银行以2987.23亿元净利润和27.7万亿元资产规模居于榜首,建设银行、农业银行利润和资产指标分别居于二、三名。

招商银行、兴业银行分别位列第6位和第7位,上海浦东发展银行、中国邮政储蓄银行、中国民生银行位列第8-10位。

在核心一级资本净额排名前20的银行中,北京银行、上海银行及江苏银行作为城商行前三名,分别位列第15位、17位和18位,重庆农村商业银行作为排名第一的农商行,首次跻身榜单前20位。

从核心一级资本净额排名上升位次来看,甘肃银行提升19位,威海市商业银行提升18位,江西银行提升15位,台州银行、广西北部湾银行提升13位,广州银行、长沙银行及湖北银行提升12位,九江银行提升10位,武汉农村商业银行、青岛农商银行及南海农商银行均提升9位。

值得一提的是,三家城商行柳州银行、浙江泰隆商业银行以及珠海华润银行,两家农商行常熟农商银行、紫金农商银行均首次入围榜单,深圳前海微众银行作为最早成立的民营银行之一,率先进入百强榜单,位列第99位。

从核心一级资本净额增速来看,大型银行中国农业银行、中国建设银行、中国邮政储蓄银行均实现两位数增长,分别为18.21%、11.71%、10.48%。股份制银行广发银行、华夏银行的核心一级资本净额增速超30%,分别为39.93%和33.15%。

城商行广州银行、甘肃银行的增速超过50%,分别为59.46%和50.96%。农商行武汉农村商业银行、上海农商银行、南海农商银行以及青岛农商银行的核心一级资本净额增速也超过了20%。

银行业协会表示,上榜银行的内源资本补充仍面临一定压力。

2018年底,百家上榜银行共实现净利润1.76万亿元,同比增长4.05%,较2017年下降1.23个百分点。上榜银行总资产规模为197.04万亿元,同比增长5.12%,较2017年下降2.28个百分点。

“虽然近两年商业银行资产规模增速有所放缓,但商业银行净利润增速仍低于总资产的增速,这意味着银行通过利润留存来补充核心资本的能力受到限制,加剧了商业银行的资本补充压力。2019年以来,受错综复杂的经济环境、市场环境和监管环境等因素影响,我国商业银行资本补充形势依然面临多方面挑战。商业银行应通过丰富资本补充工具箱,提高资本使用效率,推动业务发展的轻型化转型,实现高质量发展。“银行业协会网站显示。

此外榜单还披露了上榜银行的成本收入比。成本收入比是银行营业费用与营业收入的比率,根据监管要求,该指标不应高于45%。

榜单显示,邮储银行以57.6%的成本收入比居于榜首。除邮储银行外,成本收入比较高的银行多为规模较小的银行,例如阜新银行、九台农商行该指标超50%,分别为55.03%和54.72%。浙江泰隆商业银行为47.53%,齐商银行为45.31%,均踩监管“红线”。

从不良贷款率看,富滇银行该指标最高,为4.25%,此外宁夏银行、武汉农村商业银行、秦农银行该指标均超过3%,分别为3.79%、3.59%和3.2%。

营业执照公示信息

营业执照公示信息