累计结余6万亿,投资比例仅20%,养老金入市难在何处

经过三年多的运营,我国基本养老保险基金投资运营的委托总额终于突破了万亿大关。

2020年以来,包括全国社保基金理事会、央行、财政部等部门纷纷就养老金投资的下一步作出表态——未来养老保险基金有望提高权益类比重投资并进一步扩大投资范围,以获取更高的投资收益。

财政部副部长邹加怡在2020全球财富管理论坛首季峰会上表示,养老保险投资首先要确保安全性,其次再兼顾收益性和流动性。从国际经验看,高度市场化的养老金管理机构,可以适当提高权益类等高收益资产的比重。

全国社保基金理事会养老金部主任陈向京也表示,要提高权益类资产的配置比例,关键要对养老金进行长期的考核,发挥长期资金的属性。

养老金投资比例不及20%

1月14日,人社部在2019年第四季度新闻发布会上公布了养老金投资运营的新进展。截至2019年底,已有22个省(区、市)签署基本养老保险基金委托投资合同,委托总金额达到10930亿元。其中,19个省(区、市)已启动城乡居民基本养老保险基金委托投资,合同金额2123亿元,同比增加1350亿元。

全国社保基金理事会副理事长陈文辉还透露,10930亿元的合同金额中,实际到账资金9081亿元。

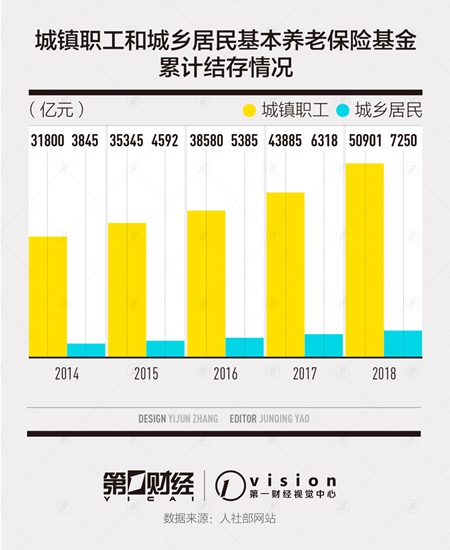

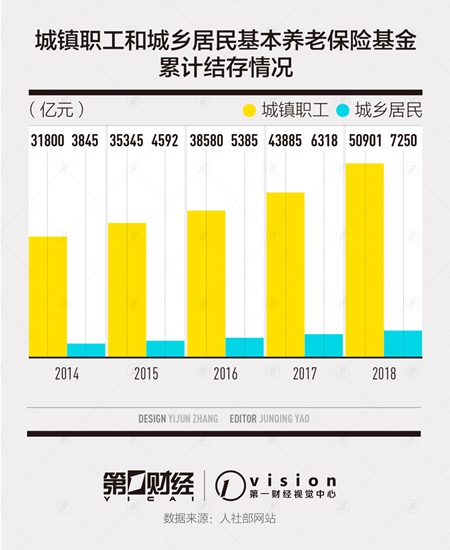

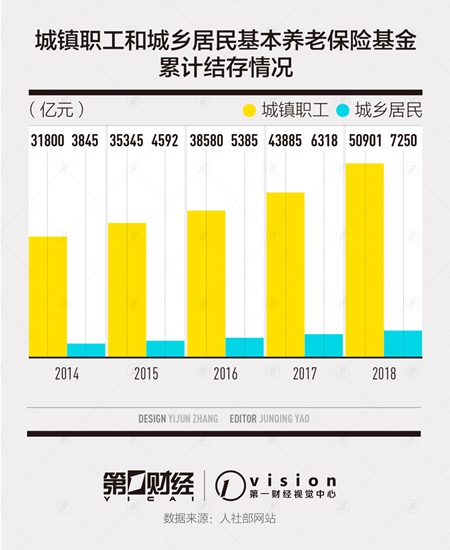

人社部统计公报显示,到2018年底,全年基本养老保险基金总收入55005亿元,基金总支出47550亿元。年末基本养老保险基金累计结存58152亿元。其中,城镇职工养老保险累计结存50901亿元,城乡居民基本养老保险基金累计结存7250亿元。

按照往年增速估算,截至2019年末,基本养老保险基金累计结存预计会超过6万亿元。按照1万亿元的委托金额来计算,委托投资比例只有约16%。

中国社科院世界社保研究中心主任郑秉文对第一财经记者表示,与城镇职工相比,城乡养老保险基金由于规模小,平均到每个省也就百十亿元,城乡居民养老金入市的阻力小得多,步伐也快得多。

第一财经记者了解到,此前决策部门曾规划,到2020年末城乡居民养老金所有累计结余全部进入市场化运营。从实际情况看,尚难一步到位,今年底能够做到32个统筹地区全部启动投资。在去年末举行的全国财政工作会议上,财政部又对各省份的财政部门提出明确要求,各省份必须于2020年底前完成这项工作。因此可以预测,今年城乡养老保险基金仍然会成为入市养老金增量的主要来源。

陈向京表示,目前基本养老保险基金委托投资的比例还没达到20%,绝大部分分散在各地,保值无忧,增值却很难。社会基金理事会要不断地加强引导投资业界,加大养老金市场的投资力度。

养老金入市难在何处

近年来城镇职工养老保险基金委托投资的进度缓慢。截至2018年底,累计有17个省(区、市)委托投资基本养老保险基金8580亿元,也就是说,2019年这一年基本养老保险基金的委托投资金额只增加了2350亿元,其中城乡居民养老保险同比增加了1350亿元,即城镇职工养老保险基金的委托金额只增长了1000亿元。

城镇职工养老保险基金投资运营的进度远远没有达到2015年《基本养老保险基金投资管理办法》发布时官方的预期。当时人社部以2014年养老基金累计结余3.5万亿元测算,预测能够用于投资的资金量约为2万亿元,即总量的60%左右,若按照这个比例计算,现在六万亿元的规模,可市场化运营的总量应该是3.6万亿元左右,实际上委托金额却只有1万亿元。

中国劳动和社会保障科学研究院院长金维刚表示,目前养老基金累计结余已经近6万亿元,投资额还不到1/5,大量资金存在银行中,面临贬值风险。造成这种情况的原因之一是统筹层次比较低,基金主要还是在地市这一级。

按照目前的管理体制,我国养老保险基金分散在全国2000多个以县市为主的统筹单位之中。

郑秉文曾对第一财经记者表示,将这些市县的结余基金逐级归集到省一级,是开展养老保险基金投资运营的一大难题。养老金投资运营是对养老金存量的改革,养老金都是通过财政专户放在地方银行里面,这其中牵涉到很多利益。比如,资金沉淀比较多的富裕省份担心上缴资金会影响到地方银行存款。

增加权益类资产及扩大多元化投资

2020年伊始,央行决定于1月6日下调金融机构存款准备金率0.5个百分点(不含财务公司、金融租赁公司和汽车金融公司),机构纷纷预测今年股市将要走强。像社保基金这类大资金,自然也会在股市向好时作出布局,以赚取更多的收益。

陈文辉在2020全球财富管理论坛首季峰会上透露,据初步核算,2019年全国社保基金投资收益额超过3000亿元,投资收益率约15.5%。

陈文辉还表示,自2016年底,受托运营基本养老保险基金以来,累计投资收益额是894亿元,年均投资收益率5.76%。其中,去年初步测算的投资收益率约为9.6%,与委托前相比大幅提升。

我国养老基金投资的大类资产包括三个方面,即流动性资产、固定收益类资产和权益类资产:

流动性资产,包括现金、活期存款、一年期以内(含一年)国债、货币市场基金等。

固定收益类资产,包括一年期以上定期存款,政策性、开发性银行债券、短期融资券、地方政府债券等等。在固定收益产品中,养老保险基金不能投资优先股、商业银行理财产品、信托产品、基础设施债券计划以及特定资产管理计划。

权益类资产,包括股票、股票基金、混合基金,股票型养老金产品、股指期货、未上市企业股权。养老基金不能投资的权益类产品是股权投资基金。

目前海外养老金主要投资于债券、股票、贷款、另类投资、共同基金,特别是对权益类的高配置比重,是提升养老金投资一个非常关键的因素。比如,美国养老金第二支柱的股票配置比例是50%,非标资产是12%。OECD(经济合作与发展组织)国家公共养老金平均29%投资于股票,14%投资于另类投资,其他是固收和现金。

“我国目前三支柱养老金合计持股规模占股票市场总市值比重不到10%,其中,社保基金的持股比例是25%,应该说还是比较积极的。其他如地方的基本养老保险比例不到1%,企业年金大概不到10%,保险资金持股比例大概是12%。”中国人寿首席投资官王军辉说。

陈向京表示,传统观念往往片面强调养老金的投资安全至上、稳妥第一,容易陷入无风险、低风险的资产。虽然这类资产短期波动小,但是收益水平肯定是非常有限的。实际上,养老金投资面临的最大风险不是短期收益波动的风险,而是长期贬值的风险。无论是中国还是美国市场,权益类资产虽然波动很大,但是长期来看,收益率是很高的,远高于其他各类资产。

标签:养老金

商业 2020-01-20 14:17:21

商业 2020-01-20 14:17:21

相关新闻